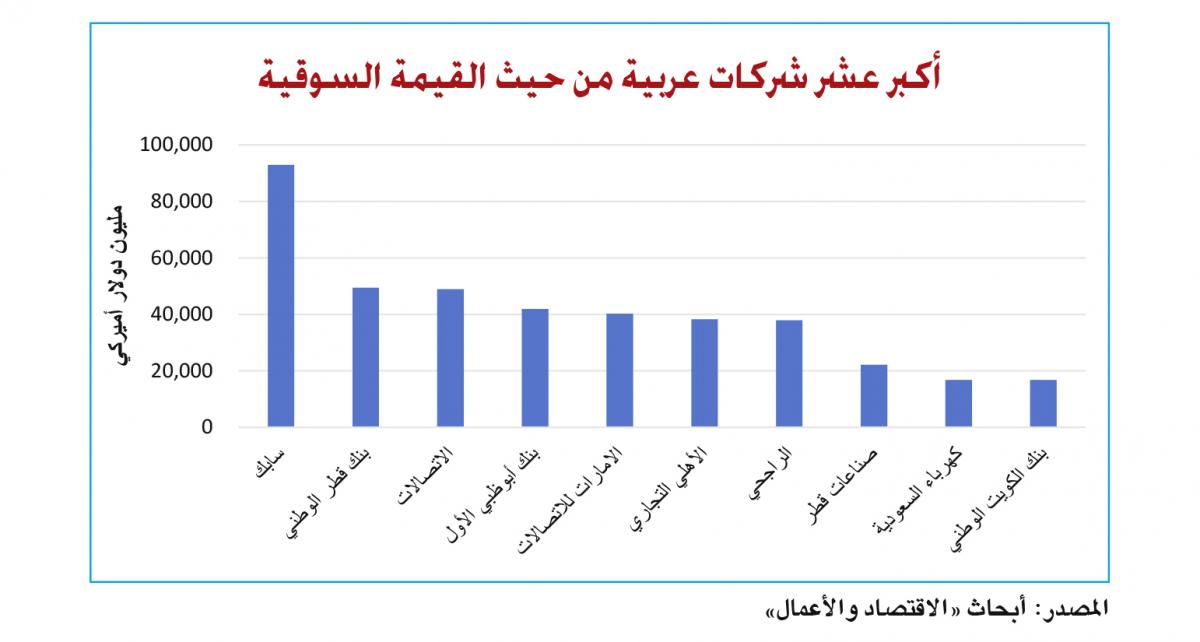

يُظهر مؤشر «الاقتصاد والأعمال» لأكبر 1000 شركة عربية مدرجة إستئثار منطقة الخليج بحصة الأسد من القيمة السوقية والأرباح في لائحة الترتيب لعام 2018، وتربعت شركة سابك السعودية على عرش أكبر الشركات المدرجة، وقد استأثرت الدول الخليجية بالمراتب بكافة المراكز في قائمة العشر الأوائل، حيث حصدت السعودية خمسة مراكز تلتها دولة الإمارات وقطر بمركزين لكل منهما، ثم الكويت بمركز واحد، وخلت القائمة من أي شركة غير خليجية.

أظهر الترتيب إستئثار أكبر عشر شركات عربية، والتي تمثل 1 في المئة من عدد الشركات بنحو ثلث الأرباح وأيضاً ثلث القيمة السوقية المجمعة، ومن بين أكبر 50 شركة عربية تمكّنت خمس شركات غير خليجية فقط من حجز مكان لها وهي اتصالات المغرب التي احتلت المرتبة 19 عربياً، وفا بنك التجاري المغربي (26)، البنك العربي الأردني (42)، البنك الشعبي المركزي المغربي (45) والبنك التجاري الدولي المصري (49). وفي مقارنة مع العام 2017، إنخفض هذا العدد من ست شركات مع تراجع ترتيب شركة لافارج هولسيم المغربية ستة مراكز لتحتل المرتبة 55 عربياً في العام 2018. وضمن لائحة أكبر 1000 شركة عربية، إستحصلت دول الخليج على حصة 57 في المئة من المجموع.

أما على صعيد البورصات، فيُظهر المؤشر إزدياد التباين في الحجم والأداء ما يعكس الفروقات في قدراتها ومدى تطورها، وقد احتلت السوق المالية السعودية «تداول» المركز الأول إذ بلغت قيمتها السوقية 496 مليار ريال ما يمثل 42 في المئة من مجموع الأسواق المالية العربية، كذلك استحوذت السوق السعودية على نحو 72 في المئة من مجموع التداولات. وفي حين استفادت السوق السعودية من دخول المستثمرين الأجانب والقيام بإجراءات تصحيحية مهمة، يتبيّن أن معظم الأسواق الأخرى عانت من ضعف حركة التداول وشح السيولة نتيجة الأوضاع الجيوسياسية غير المستقرة وأثرها المباشر على الوضع الاقتصادي والمالي.

التباين في الحجم والأداء

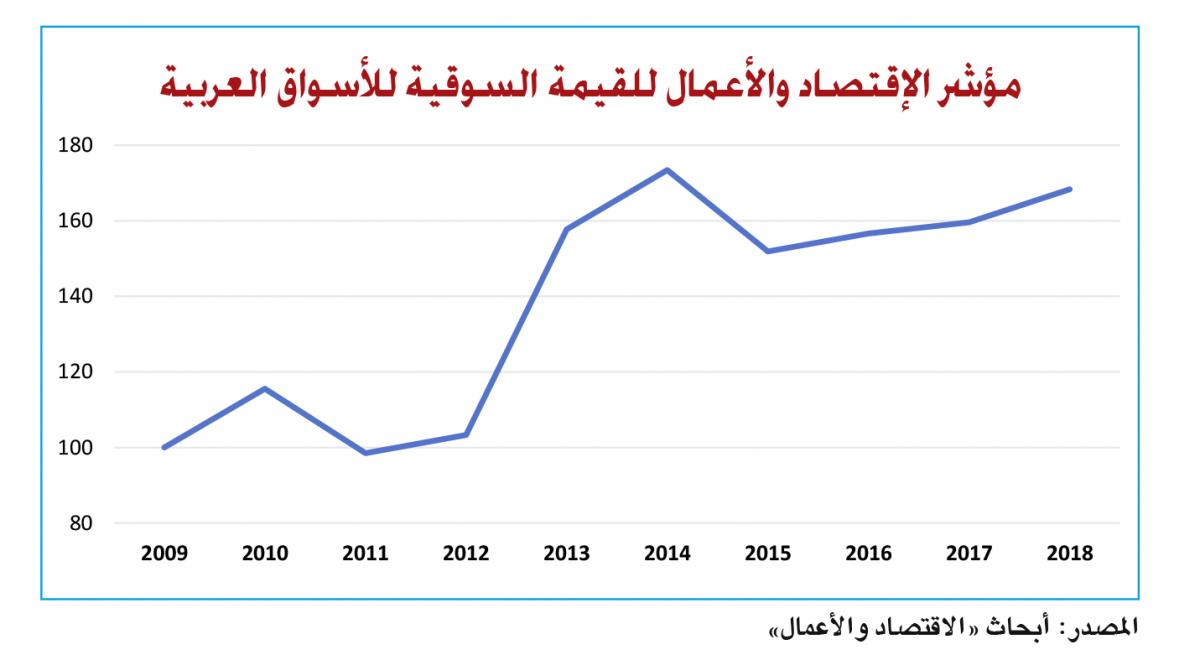

قاربت القيم السوقية للبورصات العربية مجتمعة 1200 مليار دولار في نهاية 2018، مرتفعة بنسبة سنوية 4 في المئة وهي أعلى قيمة مسجلة منذ العام 2014. وشهدت خمس بورصات ارتفاعاً في قيمتها السوقية وهي السعودية، قطر، الكويت، أبو ظبي وتونس، في حين تراجع أداء تسع بورصات. وفي قراءة تفصيلية، يمكن التوقف عند ما يلي:

إستأثرت بلدان الخليج العربي بنحو 88 في المئة من مجموع القيم السوقية للبورصات العربية.

إستحوذت السوق السعودية على نحو 42 في المئة من المجموع لتنفرد وبفارق شاسع عن باقي الأسواق، واستفادت السوق السعودية من دخول المستثمر الأجنبي وارتفعت القيمة السوقية لشركاتها، باستثناء تلك التي تمّ إدراجها خلال 2018 بنسبة قاربت الـ 10 المئة.

بلغ حجم الأسواق الإماراتية 261 مليار دولار، وهي تشكل 21 في المئة من مجموع الأسواق العربية.

بلغ حجم السوق المغربية 58 مليار دولار وتصدّرت الدول العربية خارج الخليج، تلتها السوق المصرية مع قيمة سوقية قدرها 41 ملياراً.

يظهر واضحاً إزدياد التباين بين البورصات العربية من ناحية الأحجام والأداء ما يعكس الفروقات في قدراتها ومدى تطورها، ويعطي مؤشراً على مكانة هذه البورصات كجزء من الخطط الاقتصادية والتنموية التي ترسمها الحكومات. فبعد الإمارات وقطر، شهد العام 2018 تزايد الاهتمام من قبل السعودية والكويت في تنظيم الأسواق المالية ضمن خطط إعادة هيكلة الاقتصاد والرفع من قدرته التنافسية، ما أسفر عنه دخول السوق المالية الى المؤشرات العالمية. هذا التطور يفتح المجال أمام المستثمر الأجنبي للإنخراط في السوق المحلية من جهة، ويحفزالشركات المدرجة على زيادة الحَوكمة من جهة أخرى، ما يؤدي إلى زيادة السيولة وتقليل المضاربة في السوق المالية.

جاذبية الأسواق العربية

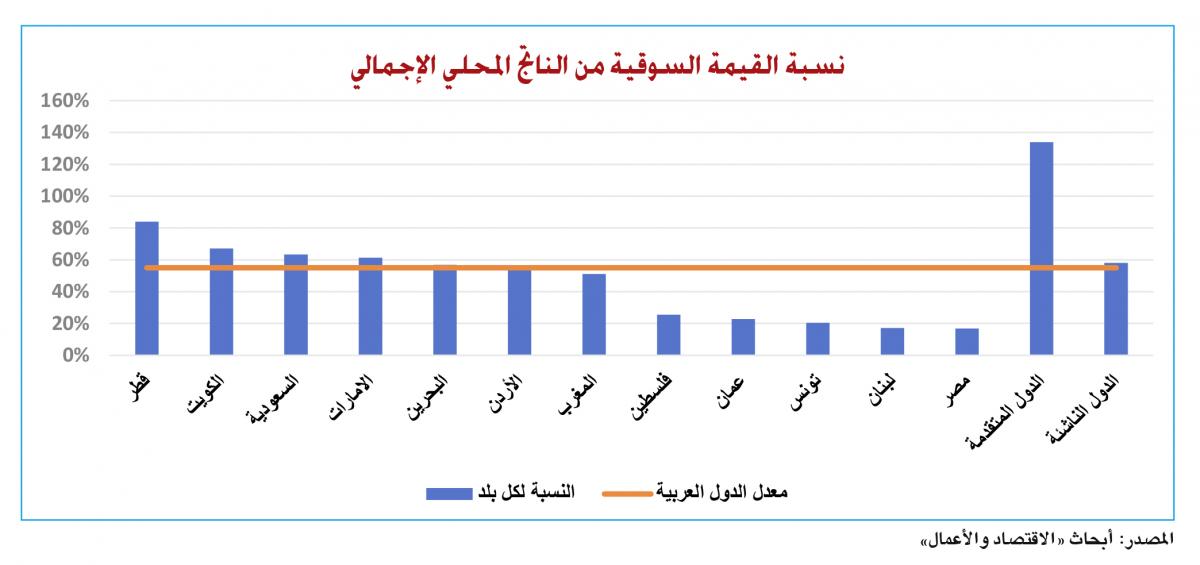

يؤكد تصنيف الدول العربية من حيث نسبة القيمة السوقية من الناتج المحلي، الإختلاف الهيكلي الموجود في ما بينها إن على صعيد الأسواق المالية أم على صعيد بنية الاقتصاد، وتعتبر نسبة القيمة السوقية من الناتج المحلي الإجمالي بمثابة مؤشر على وضع السوق المالية في اقتصاد معين ومدى قدرته على التطور ويعطي فكرة عن جاذبية السوق في استقطاب الشركات لتندرج فيها. من الواضح أن هذه النسبة هي أعلى لدى دول الخليج من باقي الدول العربية، وهي أيضاً أعلى منها في الدول النامية. ويدل ارتفاع هذه النسبة على تطور سوق الأسهم في كل من السعودية، الإمارات، الكويت وقطر مقارنة بباقي الدول العربية، ويتمثل ذلك بقدرة هذه الأسواق على حثّ الشركات نحو الإدراج، وقد انعكس ذلك جلياً مع دخول هذه الأسواق إلى المؤشرات العالمية وزيادة إقبال المستثمرين الأجانب، هذا الأمر من شأنه ان يتكامل مع زيادة ضخ الاستثمارات المباشرة في الاقتصاد المحلي وليس فقط في سوق الأسهم، ما يشكل خطوة مهمة لتحقيق أهداف حكومات الخليج في تنويع اقتصاداتها.

كذلك، يسلط هذا المؤشر الضوء على تسعير البورصات، فهو يعطي فكرة عما إذا كانت السوق مقوّمة بالقرب من قيمتها العادلة أم لا، وهنا يجب النظر الى هذا المؤشر بالتوازي مع مؤشرات أخرى كمكرر الربحية والقيمة السوقية لتكوين صورة أوضح، ومن المتعارف عليه عالمياً أنه إذا تراوحت هذه النسبة ما بين 75 و 90 في المئة، فإن أسعار الأسهم المدرجة تكون أقرب إلى قيمتها العادلة، أما إذا انخفضت هذه النسبة عن 50 في المئة، فإن ذلك يعني أن سوق الأسهم تتداول دون قيمتها العادلة نتيجة مخاطر اقتصادية أو سياسية، ما يرجّح إمكانية ارتفاع الأسعار في حال تراجع هذه المخاطر.

قيم التداول وشحّ السيولة

تراجعت قيمة التداولات بنحو 4 في المئة خلال العام 2018 لتبلغ 1.3 مليار دولار في اليوم نتيجة الأداء العام للاقتصاد وارتفاع عامل المخاطرة مقابل تباطؤ النمو في معظم القطاعات، وتراجعت قيمة التداولات في معظم الأسواق باستثناء كل من السعودية، قطر، المغرب، الأردن والبحرين.

إستحوذت السوق السعودية على نحو 72 في المئة من مجموع التداولات مستفيدة من دخول المستثمرين العالميين، الأمر الذي رفع حجم تملك الأجانب في السوق المالية السعودية إلى نحو 23 في المئة لتتعدى قيمة الاستثمارات 23 مليار دولار.

شهدت سوق دبي الإنخفاض الأكبر في قيمة التداولات نتيجة ضعف السيولة وانتقال بعض المستثمرين الأجانب إلى السوق السعودية بعد الإعلان عن انضمامها إلى مؤشر أسواق الأسهم الناشئة (MSCI و FTSE).

إرتفعت قيمة التداولات في البحرين بالنسبة الأكبر، ويمكن ردّ ذلك إلى صغر السوق والإنتعاش الذي حصل على أثر تطبيق حزمة من الإجراءات لمساعدة البحرين على تجاوز الصعوبات في ماليتها العامة.

خارج الخليج، استحوذت السوق المصرية على القيمة الأكبر للتداولات واحتلت المرتبة الرابعة عربياً بالتوازي مع قيام الحكومة بتطبيق حزمة من السياسات الإصلاحية، أما السوق المغربية فقد شهدت نمواً ملحوظاً في القيمة المتداولة بلغ 8 في المئة.

الأداء حسب الأسواق

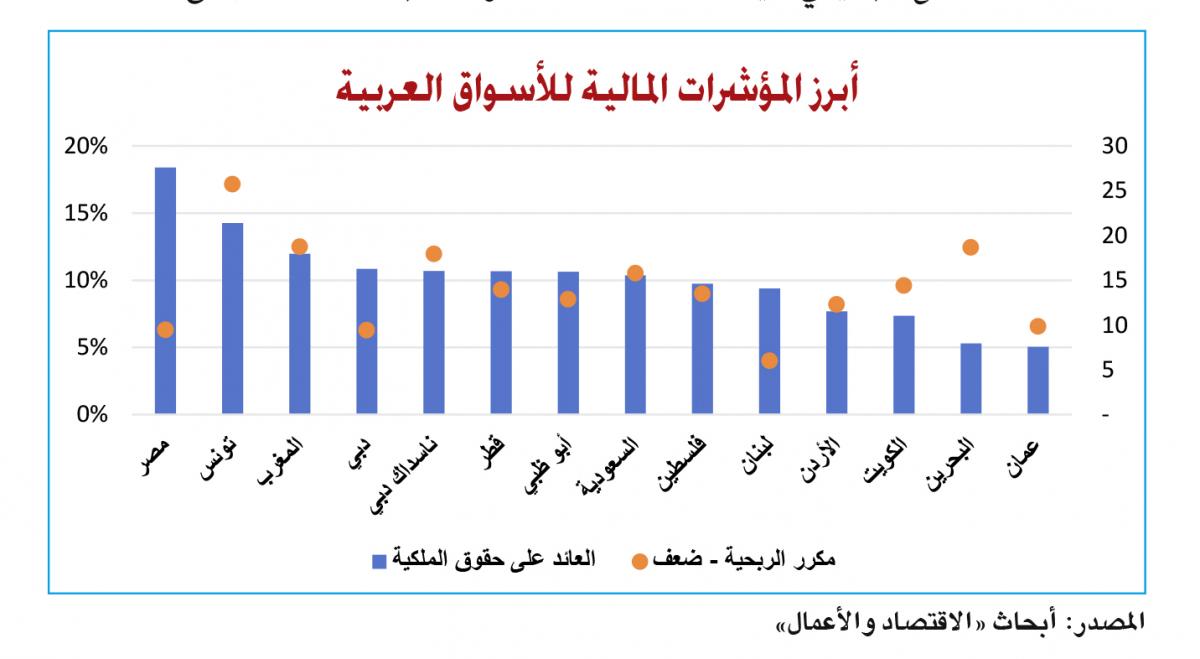

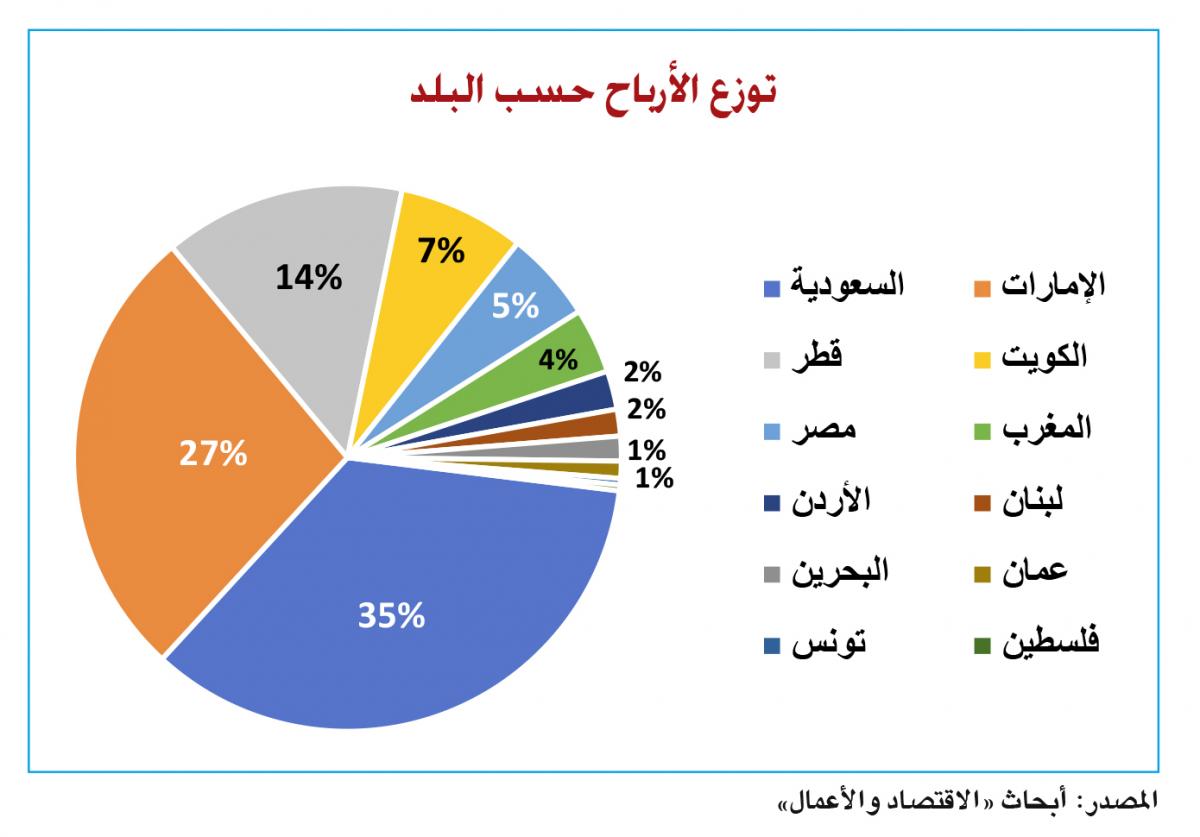

إرتفعت الأرباح المجمعة لأكبر 1000 شركة عربية بنحو 5 في المئة في العام 2018 لتقارب 81 مليار دولار مستفيدة من نمو أرباح أسواق السعودية، أبو ظبي، الكويت، قطر وتونس. ومع نهاية العام 2018، بلغ متوسط مكرر الربحية للأسواق العربية 14.2 ضعف في حين بلغ متوسط العائد على حقوق المساهمين 10.2 في المئة. وفي قراءة تفصيلية لكل سوق، يمكن التوقف عند الآتي.

السعودية: إرتفعت الأرباح بشكل طفيف لتتجاوز 28 مليار دولار مستفيدة من نمو أرباح القطاع المصرفي بنسبة 11 في المئة وهي الأعلى في خمس سنوات وارتفاع أرباح قطاع الاتصالات بنحو 17 في المئة بفضل زيادة عدد المشتركين لأول مرة منذ العام 2015، جاء ذلك على الرغم من التحديات التي واجهت الاقتصاد مثل تغير النمط الاستهلاكي بعد إقرار ضريبة القيمة المضافة، وانخفاض أعداد الوافدين وترشيد الاستهلاك للمقيمين، وبلغ مكرر الربحية للسوق السعودية 15.8 ضعف في ظل الانضمام إلى المؤشرات العالمية وزيادة الإقبال من المستثمرين الأجانب.

الإمارات: بلغت أرباح الشركات المدرجة في أسواق الإمارات 22 مليار دولار، مرتفعة بنحو 7 في المئة، بفضل ارتفاع أرباح القطاع المصرفي بنحو 11 في المئة وأرباح قطاع الاتصالات بنسبة 2 في المئة، مقابل تراجع الإنفاق السياحي وجمود القطاع العقاري. فقد تراجعت الأسهم بنسب غير مبررة، على الرغم من إعلان حكومة أبو ظبي عن حزمة تحفيزية بقيمة 50 مليار درهم وفتح بعض القطاعات بالكامل أمام الاستثمارات الأجنبية وتقديم تسهيلات لتأشيرات الدخول وخفض كلفتها لجذب السياح وبخاصة الآسيويين. وسجّلت سوق دبي ربحية أقل من المتوسط بلغ 9.4 ضعف، على الرغم من ارتفاع أرباحه الصافية قرابة 6 في المئة، وتحقيق الشركات المدرجة عائداً مرتفعاً على حقوق المساهمين بلغ 10.8 في المئة بالمتوسط. وشهدت أرباح الشركات المدرجة في سوق أبو ظبي تغيراً بسيطاً، في ظل تراجع أداء الشركات العقارية قابله تحسن أداء المصارف. أما أرباح سوق ناسداك دبي فقد ارتفعت بالنسبة الأكبر بين جميع الأسواق الخليجية وبلغت 85 في المئة مع تمكن شركة «حكمة فارماسيوتيكالز» من العودة إلى الربحية بعد خسائر كبيرة في العام 2017.

الكويت: إرتفعت أرباح الشركات الكويتية المشمولة بالتقرير بنسبة 10 في المئة لتتجاوز الستة مليارات دولار، في الوقت الذي عمد فيه المصرف المركزي إلى الحد من رفع الفوائد من أجل تحفيز النمو مقابل استمرار المصارف في المحافظة على جودة محافظ التسليف، وهو الإجراء الذي تزامن مع زيادة الاستثمارات الحكومية بنحو 13 في المئة خلال العام المالي المنصرم وتنفيذ عدد من المشاريع. لكن التحدي الأكبر يبقى في تلزيم عدد أكبر من المشاريع المعلنة والتي من شأنها أن تطلق العنان أمام مرحلة طال انتظارها من النمو، وبلغ متوسط العائد على حقوق المساهمين 7.4 في المئة وهو من بين الأدنى عربياً، أمّا مكرر الربحية فكان الأقرب الى المتوسط بين الأسواق وسجل 14.4 ضعف.

قطر: إرتفعت أرباح السوق القطرية بنسبة 8 في المئة لتتجاوز 11.5 مليار دولار في العام 2018، بفضل نمو أرباح القطاع المصرفي والاتصالات والخدمات الأساسية. وبلغ مكرر ربحية السوق 13.9 ضعف، وهو أقل من المتوسط في حين حقق العائد على حقوق المساهمين 10.7 في المئة.

البحرين: إنخفضت الأرباح المجمعة بنسبة كبيرة بلغت 22 في المئة، متأثرة بشكل خاص بنتائج بعض الشركات ذات المساهمة المؤثرة في السوق، مثل شركة ألمنيوم البحرين التي تراجعت أرباحها بنسبة 35 في المئة والمجموعة العربية للتأمين التي فاقت خسائرها 52 مليون دولار بعد ان سجلت أرباحاً بلغت نحو ثمانية ملايين دولار العام 2017. أما الشركة الخليجية المتحدة للاستثمار فكانت أبرز المؤثرين مع تراجع صافي دخلها بما قارب 410 ملايين. في المقابل، تمكّن قطاع الاتصالات من تحقيق نمو كبير في أرباحه لأول مرة منذ سنوات، في حين نمت أرباح القطاع المصرفي بنسبة 23 في المئة.

عمان: نجحت سلطنة عمان باستقطاب الاستثمارات الصناعية من الدول الأجنبية وبخاصة الصين والهند مع استمرار العمل على تطوير ميناء الدقم بموقعه المتميز والطامح إلى لعب دور الجواد الأسود في التجارة العالمية والإستفادة القصوى من مبادرة الحزام والطريق الصينية، كما عمدت الشركات الى زيادة استثماراتها الخارجية إلا أن كل ذلك لم ينعكس على الأرباح المجمعة للشركات المدرجة في السوق النظامية فتراجعت الأرباح بنسبة 15 في المئة نتيجة انخفاض أرباح العمانية للاتصالات، وبلغ مكرر القيمة الدفترية للسوق 0.5 ضعف، وهو رقم منخفض جداً، ما يعزز احتمال تحسن أداء المؤشر في الفترة المقبلة خصوصاً إذا تمكنت الشركات من تحقيق نمو في مداخيلها.

المغرب: إنخفضت الأرباح الصافية للشركات المدرجة في سوق الدار البيضاء بنحو 4 في المئة في العام 2018 مسجلة 3.1 مليارات دولار مع ضعف واضح في قطاع الصناعة والخدمات وخفض البنوك اسعار الفائدة على قروض السكن والقروض الاستهلاكية مقارنة بالعام 2017، تماشياً مع نهج تحفيز الاقتصاد من خلال التشجيع على زيادة الطلب في سوق المال، إلا ان الحدث الأبرز كان تحرير سعر صرف الدرهم المغربي، الأمر الذي زاد نطاق تقلبه كنتيجة طبيعية لعملية التعويم. تتعدد أسباب التعويم ولعل أبرزها رفع تنافسية الصادرات وأخذ خطوة إستباقية وإحترازية لتحصين الاقتصاد أمام صدمات مستقبلية، بخاصة مع استمرار تناقص الاحتياطي الأجنبي للبنك المركزي. من ناحية أخرى، نمت الاستثمارات الأجنبية المباشرة بنسبة نحو 37 في المئة مقارنة في العام السابق تزامناً مع تبسيط إجراءات تسجيل الشركات الخاصة في السنوات القليلة الفائتة، وبلغ العائد على حقوق المساهمين نحو 12 في المئة وتتداول السوق على مكرر ربحية مرتفع نسبياً عند 18.8.

مصر: إرتفعت أرباح الشركات المصرية المشمولة بنسبة كبيرة قاربت 45 في المئة مع استمرار الاقتصاد المصري بمسار التعافي في 2018 ليكون أداؤه من الأبرز في المنطقة، مستفيداً من سلسلة الإجراءات التنموية التي تعتمد عليها الحكومة لإعادة وضع البلد على المسار الاقتصادي الصحيح وتعافي الحركة السياحية، وقد وصلت الإستثمارات الى نحو 31 مليار دولار بإرتفاع فاق 40 في المئة وساهم القطاع الخاص بقرابة 50.6 في المئة منها مع تركز استثماراته بقطاعات محددة مثل العقار والصناعة في حين استطاعت مصر أيضاً في 2018 الوصول الى الاكتفاء الذاتي من الغاز الطبيعي. وفي السياق نفسه، سجلت الاستثمارات الأجنبية المباشرة نسبة 3.1 في المئة من الناتج المحلي الإجمالي، أما الأصول الاحتياطية الرسمية، فواصلت الارتفاع مدعومةً بتمويل دولي على شكل حزمات وقروض من مؤسسات وبلدان بعد تعويم الجنيه في أوائل نوفمبر 2016 لتصل الى نحو 44.5 مليار دولار نهاية نوفمبر 2018، وقد خفّض البنك المركزي سعر الفائدة (بعد تقلص مستويات التضخم) مرتين خلال 2018 ليستقر عند متوسط 17.25 في المئة مع الحرص على عدم تخارج المستثمرين الأجانب كردة فعل عكسية.

الأردن: شهدت الشركات تحسناً في أرباحها الصافية والتي تخطت 1.8 مليار دولار، على الرغم من رفع الضرائب على سلع عديدة مثل الخبز والدواء والبنزين والمجوهرات إضافة الى ارتفاع تكلفة بعض الخدمات مثل الانترنت. مقابل ذلك، أعطى قرار فتح الحدود مع العراق زخماً للصادرات وسجل القطاع السياحي أيضاً تحسناً ملحوظاً، وواصلت الحكومة، بالتعاون مع صندوق النقد الدولي، المضي بالبرنامج الوطني للإصلاح الاقتصادي والهيكلي الذي يهدف الى تحسين وضع المالية العامة. رغم ذلك، استمرت الصعوبات في سوق العمل حيث سجلت البطالة بين الأردنيين نسبة مرتفعة تجاوزت 18 في المئة.

لبنان: مضى العام 2018 بأقل خسائر ممكنة من الناحية الاقتصادية ونما الناتج المحلي الإجمالي بنحو 1 في المئة على الرغم من استمرار عبء النزوح السوري والصعوبات الناتجة عن الوضع الإقليمي غير المستقر، إضافة الى التشنجات السياسية داخلياً، فقد شهدت معدلات الفائدة على الودائع بالليرة اللبنانية والدولار الأميركي ارتفاعاً كردة فعل مباشرة. أما المالية العامة فتتابع مسلسل التحديات إذ وصل العجز في الموازنة الى 6.2 مليارات دولار أي ما يوازي 11.1 في المئة من الناتج المحلي الإجمالي، وعلى الرغم من ذلك، استطاع القطاع المصرفي ان ينمو بنسبة 13.5 في المئة والحفاظ على صلابته ما أعطى دعماً مهماً للاقتصاد الوطني والعملة المحلية. من ناحية قيمة تحويلات المغتربين، إحتلّ لبنان المركز الأول في المنطقة بنسبة التحويلات الى الناتج المحلي التي سجلت 12.7 في المئة وجاء قسم منها على شكل ودائع في المصارف للإستفادة من ارتفاع الفوائد مقابل تراجع أداء العقار والتجزئة والسياحة.

تونس: إنخفضت أرباح الشركات التونسية مع تراجع قيمة العملة المحلية قرابة 9 في المئة أمام الدولار في 2018 واستمرار البطالة المرتفعة والتي قاربت 16 في المئة. كذلك، استمر العجز في الميزان التجاري الذي وصل الى مستويات قياسية بلغت نحو 6.3 مليارات دولار بسبب العجز في قطاع الطاقة بشكل خاص، وتم رفع سعر الفائدة 100 نقطة أساس الى 7.75 في المئة للحدّ من إستنزاف الاحتياطي الأجنبي من العملة الصعبة الذي أنهى العام 2018 عند مستوى نحو 4.85 مليارات دولار وهبط الى نحو 4.67 مليارات في مايو 2019، وشهد الاقتصاد التونسي في المقابل تحسناً على مستوى تدفق الاستثمارات الخارجية مع توجه إلى قطاعات الطاقة والخدمات والزراعة.

فلسطين: تراجعت الأرباح الصافية في السوق الفلسطينية بنسبة 3 في المئة لتبلغ قرابة 276 مليون دولار في العام 2018، وقد بلغ معدل العائد لحقوق الملكية 9.7 في المئة، أما مكرر ربحية السوق فسجل 13.5. ولم يخل العام 2018 من صعوبات سياسية وأمنية واجتماعية أرخت بثقلها على الاقتصاد الفلسطيني الذي سجّل تباطؤاً في النمو بنسبة 0.7 في المئة، ولعلّ أبرز هذه الصعوبات كان قطع المساعدات الأميركية البالغة 844 مليون دولار، والتي يذهب قسم كبير منها إلى قطاعي التعليم والصحة. وانخفضت السيولة وتراجعت قيمة التداولات في البورصة، وقاد قطاع البنوك التراجعات وسجّل مؤشره انخفاضاً بنسبة 9 في المئة، متأثراً بتباطؤ في نمو الودائع.